根据公开资料统计,目前我国已发行的酒店类资产证券化产品共计29单,发行规模共计489.95亿元,其中包括1单资产支持票据。发行概况见下表:

|

产品名称 |

发行 年份 |

发行规模 (亿元) |

标的资产 |

产品 分类 |

|

深圳东华假日酒店资产支持专项计划 |

2021 |

5.00 |

深圳东华假日酒店 |

CMBS |

|

国金-北控雁栖湖会展中心资产支持专项计划 |

2021 |

18.01 |

北京雁栖湖国际会展中心酒店 |

|

|

华兴证券-运达喜来登酒店资产支持专项计划 |

2021 |

9.50 |

长沙运达喜来登酒店 |

|

|

鲁能中金-北京美丽汇-宜宾皇冠假日酒店资产支持专项计划 |

2021 |

6.53 |

宜宾鲁能皇冠假日酒店 |

|

|

中金-融创-合肥融创酒店资产支持专项计划 |

2021 |

14.01 |

合肥融创酒店群(万达文华、万达嘉华、铂尔曼、诺富特、美居) |

|

|

2020金融街威斯汀酒店资产支持专项计划(续发) |

2021 |

30.30 |

北京金融街威斯汀大酒店 |

|

|

中金-武汉世茂希尔顿酒店众志抗疫资产支持专项计划 |

2020 |

8.40 |

武汉世茂希尔顿酒店 |

|

|

鲁能集团-中金公司-上海艾迪逊酒店资产支持专项计划 |

2020 |

13.84 |

上海艾迪逊酒店 |

|

|

碧桂园十里银滩酒店资产支持专项计划 |

2020 |

5.00 |

惠州碧桂园十里银滩酒店 |

|

|

鲁能集团-长城证券-三亚山海天JW万豪酒店及傲途格精选酒店资产支持专项计划 |

2020 |

30.30 |

三亚山海天JW万豪酒店、 三亚山海天大酒店·傲途格精选 |

|

|

华泰佳越-仁恒皇冠假日酒店资产支持专项计划 |

2020 |

17.50 |

三亚海棠湾仁恒皇冠假日度假酒店 |

|

|

中信建投-京基瑞吉酒店资产支持专项计划 |

2020 |

31.58 |

深圳瑞吉酒店 |

|

|

中信信托-南京世茂希尔顿酒店资产支持专项计划 |

2020 |

7.10 |

南京世茂滨江希尔顿酒店 |

|

|

信达-三亚天域酒店资产支持专项计划 |

2019 |

20.00 |

三亚亚龙湾天域度假酒店 |

|

|

平安不动产-招创-京基集团酒店资产支持专项计划 |

2019 |

32.20 |

深圳大梅沙京基喜来登度假酒店(现深圳大梅沙京基洲际度假酒店)、 深圳大梅沙京基海湾大酒店 |

|

|

民族-国联-扬州虹桥坊酒店资产支持专项计划 |

2019 |

5.65 |

扬州虹桥坊温泉酒店 |

|

|

平安汇通-星河丽思卡尔顿酒店资产支持专项计划 |

2019 |

22.11 |

深圳星河丽思卡尔顿酒店 |

|

|

中金-平安-绿城酒店资产支持专项计划 |

2019 |

15.92 |

青岛李沧绿城喜来登酒店、 舟山朱家尖绿城威斯汀度假酒店、 沈阳新都绿城喜来登酒店 |

|

|

平安汇通-利园酒店资产支持专项计划 |

2019 |

6.90 |

上海利园国际大酒店 |

|

|

天风-北辰长沙洲际酒店资产支持专项计划 |

2018 |

10.50 |

长沙北辰洲际酒店 |

|

|

天风-渔阳饭店资产支持专项计划 |

2018 |

16.00 |

北京渔阳饭店 |

|

|

湘财平安-卓越四季酒店资产支持专项计划 |

2018 |

17.62 |

深圳四季酒店 |

|

|

阳光城集团股份有限公司2020年度第一期资产支持票据 |

2020 |

6.00 |

太原洲际酒店 |

CMBN |

|

光大天风-光控安石绿城尊蓝酒店资产支持专项计划 |

2020 |

9.48 |

杭州绿城尊蓝钱江豪华精选酒店 |

类REITs |

|

华能信托-世茂酒店物业权益型房托资产支持专项计划 |

2020 |

6.50 |

世茂旗下五星级酒店 |

|

|

元达信-云南世博花园酒店资产支持专项计划 |

2019 |

4.00 |

云南世博花园酒店 |

|

|

恒泰浩睿-彩云之南酒店资产支持专项计划 |

2015 |

58.00 |

北京新云南皇冠假日酒店、 西双版纳避寒皇冠假日度假酒店(现西双版纳洲际度假酒店) |

|

|

中信-金石-碧桂园凤凰酒店资产支持专项计划* |

2017 |

35.10 |

14处碧桂园凤凰酒店物业打包 |

|

|

博时资本-世茂酒店信托受益权资产支持专项计划* |

2016 |

26.90 |

世茂旗下多家五星级酒店打包 |

其他收益权 |

|

注:*产品已清算。 |

||||

不动产资产证券化产品中,底层资产由多种物业组成的混合类产品数量占了将近一半。其中常见的混合形式包括商业+办公、商业+酒店、商业+办公+酒店等。据不完全统计,目前我国已发行的混合类产品中包含酒店物业的项目共计22单,其中包括6单资产支持票据。发行概况见下表:

|

产品名称 |

发行 年份 |

发行规模 (亿元) |

标的资产 |

产品 分类 |

|

国金-西安阳光天地二期资产支持专项计划 |

2021 |

8.50 |

商业+酒店(西安阳光城希尔顿花园酒店) |

CMBS |

|

中信建投-元联-中联-恒泰商置资产支持专项计划 |

2021 |

15.01 |

酒店(苏州W酒店)+公寓 |

|

|

华西证券-华宇集团商业物业资产支持专项计划 |

2021 |

12.72 |

商业+酒店(重庆华宇温德姆至尊豪廷大酒店) |

|

|

中金-钱投-杭州国际会议中心资产支持专项计划 |

2020 |

20.01 |

杭州国际会议中心综合体,办公+酒店(杭州洲际酒店) |

|

|

申万中泰-保利置业-北京保利大厦资产支持专项计划 |

2020 |

20.00 |

酒店(北京保利大厦酒店)+办公 |

|

|

德邦海通-复星旅文-三亚亚特兰蒂斯资产支持专项计划 |

2020 |

70.01 |

酒店(三亚亚特兰蒂斯酒店)+商业 |

|

|

鲁能集团-中金公司-济南领秀城商业综合体资产支持专项计划 |

2019 |

40.00 |

济南领秀城商业综合体,商业+办公+酒店(济南鲁能希尔顿酒店及公寓) |

|

|

海通华泰-金光上海白玉兰广场资产支持专项计划 |

2019 |

138.00 |

上海白玉兰广场综合体,商业+办公+酒店(上海外滩W酒店) |

|

|

东亚前海-宝龙地产商业一号资产支持专项计划 |

2019 |

9.00 |

商业+酒店(重庆宝龙艺悦精选酒店) |

|

|

华西证券-合景泰富商业物业第一期资产支持专项计划 |

2019 |

19.00 |

商业+酒店(杭州木莲庄酒店、广州木莲庄酒店) |

|

|

北京银泰中心资产支持专项计划 |

2016 |

75.00 |

酒店(北京柏悦酒店)+办公+商业 |

|

|

广发恒进-正佳企业集团正佳广场资产支持专项计划* |

2018 |

73.01 |

商业+酒店(广州正佳广场万豪酒店) |

|

|

开源-云城投置业成都银泰中心资产支持专项计划* |

2017 |

35.00 |

商业+酒店(成都华尔道夫酒店) |

|

|

郑州滨河置业有限公司2021年度第一期资产支持票据 |

2021 |

14.20 |

中建创业大厦,商业+办公+酒店 (郑州滨河假日酒店) |

CMBN |

|

北京首都开发股份有限公司2020年度第一期资产支持票据 |

2020 |

30.10 |

多种业态的8 处物业 (三亚天鸿度假村酒店) |

|

|

广州周大福金融中心2020年度第一期定向资产支持票据 |

2020 |

100.00 |

广州周大福金融中心,办公+商业+酒店/公寓(广州瑰丽酒店、瑰丽府邸) |

|

|

北京北大科技园建设开发有限公司2018年第一期资产支持票据 |

2018 |

17.91 |

办公+酒店(北大博雅国际酒店) |

|

|

南京金鹰天地2017年度第一期资产支持票据 |

2017 |

20.00 |

南京金鹰天地广场综合体,商业+办公+酒店(南京金鹰珠江壹号国际酒店) |

|

|

上海世茂国际广场有限责任公司2017年度第一期资产支持票据* |

2017 |

65.00 |

商业+酒店(上海世茂皇家艾美酒店) |

|

|

兴瀚资管-迈科商业中心综合体资产支持专项计划 |

2019 |

33.00 |

办公+商业+酒店(西安君悦酒店) |

类REITs |

|

鲁能集团-英大证券-济南贵和商业物业资产支持专项计划 |

2019 |

14.89 |

商业+酒店(济南鲁能贵和洲际酒店) |

|

|

恒泰弘泽-广州海航双塔资产支持专项计划 |

2017 |

27.00 |

办公+酒店(广州海航威斯汀酒店) |

|

|

注:*产品已清算。 |

||||

二、 酒店资产证券化案例

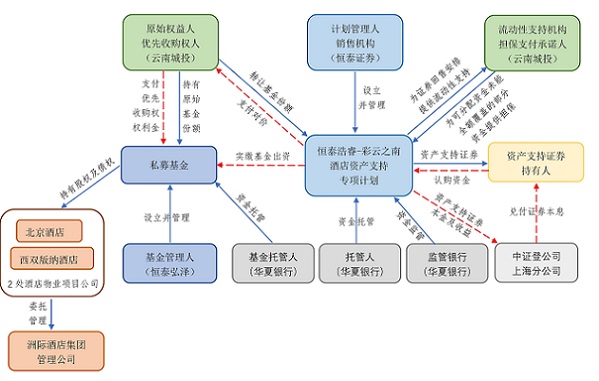

(一)云南城投集团酒店类REITs项目

概述:“恒泰浩睿—彩云之南酒店资产支持专项计划”是国内首单以酒店物业为标的资产的类REITs项目,于2015年12月23日完成发行。项目融资规模总计58亿元,是国内2015年前所有企业资产证券化产品中发行规模最大的一单。

交易要素:

|

要素 |

概况 |

|

原始权益人 |

云南省城市建设投资集团有限公司(云南城投集团) |

|

计划管理人/销售机构 |

恒泰证券股份有限公司 |

|

基金管理人 |

北京恒泰弘泽投资有限公司 |

|

担保人/优先收购权人 |

云南省城市建设投资集团有限公司(云南城投集团) |

|

目标资产 |

北京云南大厦酒店有限公司持有的北京酒店物业、 云南城投版纳投资开发有限公司持有的版纳酒店物业 |

|

基础资产 |

云南城投集团直接持有的私募基金全部基金份额 |

|

产品规模与评级 |

总规模58亿元,分为: 优先A类证券:评级AAA级,规模7.7亿元,占比13.28% 优先B类证券:评级AA+级,规模49.3亿元,占比85% 优先C类证券:评级AA+级,规模1亿元,占比1.72% |

|

产品期限 |

优先A类证券:18年,每3年末附票面利率调整权和投资者回售权 优先B类、优先C类证券:9年,每3年末附票面利率调整权和投资者回售权 |

|

发行利率 |

优先A类证券:固定收益,发行利率4.49%/年 优先B类证券:固定收益,发行利率6.39%/年 优先C类证券:固定收益,发行利率7.99%/年 |

|

还本付息方式 |

优先A类证券:过手还本,每年还本付息 优先B类、优先C类证券:每年付息,到期一次性还本 |

|

信用增级方式 |

目标资产抵押、目标资产运营收入超额覆盖、证券结构化分层、 云南城投集团提供流动性支持和担保支付义务、 债项评级下调触发提前退出事件 |

交易结构图:

小结:本项目采用“专项计划+私募基金”的双层SPV结构,专项计划通过私募基金间接持有北京和云南两家项目公司100%的股权和债权,从而控制目标资产权益。

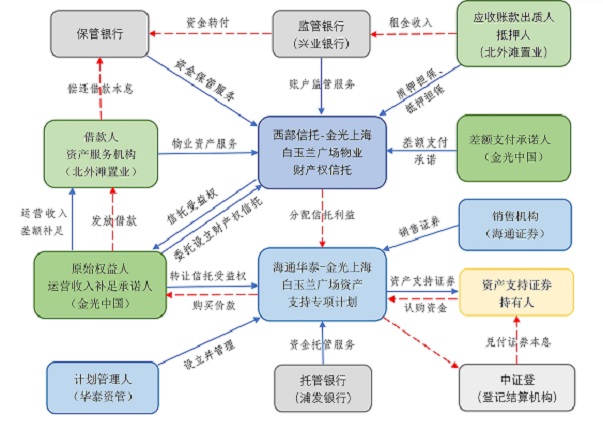

(二)金光集团混合类CMBS项目

概述:“海通华泰-金光上海白玉兰广场资产支持专项计划”的底层资产上海白玉兰广场是集大体量商业、办公、酒店等功能于一身的多元业态城市综合体,于2019年10月完成发行。项目融资规模总计138亿元,创境内CMBS(商业房地产抵押贷款支持证券)史上最大发行规模。

交易要素:

|

要素 |

概况 |

|

原始权益人 |

金光纸业(中国)投资有限公司(金光中国) |

|

销售机构/项目总协调人 |

海通证券股份有限公司 |

|

计划管理人 |

华泰证券(上海)资产管理有限公司 |

|

信托机构 |

西部信托有限公司 |

|

差额支付承诺人 |

金光纸业(中国)投资有限公司 |

|

目标资产 |

上海白玉兰广场综合体(商业+办公+酒店) |

|

基础资产 |

信托受益权 |

|

产品规模与评级 |

总规模138亿元,分为: 优先A1级证券:评级AAA级,规模105亿元,占比76.09% 优先A2级证券:评级AAA级,规模32亿元,占比23.19% 次级证券:无评级,规模1亿元,占比0.72% |

|

产品期限 |

优先A1级、优先A2级证券:24年,每3年末附票面利率调整权和投资者回售权 次级证券:24年 |

|

发行利率 |

优先A1级证券:固定收益,发行利率4.80%/年 优先A2级证券:固定收益,发行利率5.30%/年 次级证券:无固定票面利率 |

|

还本付息方式 |

优先A1级证券:固定还本,每年还本付息 优先A2级证券:每年付息,到期一次性还本 次级证券:到期一次性还本 |

|

信用增级方式 |

证券结构化分层、标的物业抵押担保、租金收入质押担保、 差额支付、运营支持 |

交易结构图:

小结:此项目采用“关联借款+财产权信托计划+专项计划”的交易结构,原始权益人金光中国向其子公司北外滩置业发放关联方借款,并将持有的借款债权委托给信托公司设立财产权信托,从而享有信托受益权,再将信托受益权作为基础资产转让给专项计划。

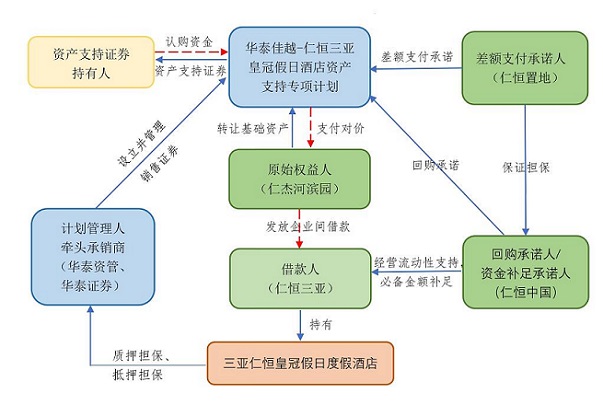

(三)仁恒置地集团酒店CMBS项目

概述:“华泰佳越-仁恒三亚皇冠假日酒店资产支持专项计划”于2020年5月22日完成发行,融资规模17.5亿元,是全国首单无信托单层SPV结构的CMBS项目。

交易要素:

|

要素 |

概况 |

|

原始权益人 |

上海仁杰河滨园房地产有限公司(仁恒置地集团子公司) |

|

销售机构 |

华泰证券股份有限公司 |

|

计划管理人 |

华泰证券(上海)资产管理有限公司 |

|

担保人/差额支付承诺人 |

仁恒置地有限公司 |

|

回购承诺人/资金补足承诺人 |

仁恒(中国)投资集团有限公司 |

|

目标资产 |

三亚海棠湾仁恒皇冠假日度假酒店 |

|

基础资产 |

借款债权 |

|

产品规模与评级 |

总规模17.5亿元,分为: 优先级证券:评级AAA级,规模16亿元,占比91.43% 次级证券:无评级,规模1.5亿元,占比8.57% |

|

产品期限 |

优先级证券:18年,每3年末附票面利率调整权和投资者回售权 次级证券:18年 |

|

发行利率 |

优先级证券:固定收益,发行利率3.80%/年 次级证券:无固定票面利率 |

|

还本付息方式 |

优先级证券:固定还本,每季还本付息 次级证券:到期一次性还本 |

|

信用增级方式 |

证券结构化分层、标的物业抵押担保、租金收入质押担保、保证担保、差额支付承诺、回购承诺、流动性支持等 |

交易结构图:

小结:此项目突破传统商业房地产抵押贷款资产证券化(CMBS)项目的双层结构设计, 采用“关联借款+专项计划”的单层SPV结构。原始权益人向借款人仁恒三亚发放关联方借款,从而对其享有债权;计划管理人设立专项计划募集资金,向原始权益人购买持有的借款债权,借款人将酒店资产抵押给专项计划管理人,从而简化了交易结构,降低企业融资成本,提高资产证券化发行效率。