一家高星级酒店项目投资额为4亿元,其回报指标如下:

投资收益率:3.75%

投资回收期:15.2年

净现值:2350万元

内部收益率:6.18%

这个项目是否可行?

在评价酒店项目的投资财务可行性时,最普遍的认识是用投资收益率(投资回报率)来衡量。该项目3.75%的投资收益率看起来很低,比很多高评级、安全系数很高的债券收益率都低,在很多人眼中可能是不可行的。但是,从财务决策评价指标角度,该项目是可行的,因为项目的净现值是正的,内部收益率也大于行业基准收益率。

为什么回报率如此之低还可行呢? 因为投资收益率只是用于评价项目是否可行的一个辅助指标,并非衡量项目投资的主要指标,甚至也不是次要指标。

酒店项目投资财务可行性分析常用的指标按在决策中的重要性可分为:

主要指标:净现值(NPV)、内部收益率(IRR)

次要指标:投资回收期(PBP)

辅助指标:投资回报率(或投资收益率ROI)

本文阐述了上述项目投资回报指标的概念以及其计算方法,同时论述了各种指标在酒店项目财务投资决策评价中的地位。

一、净现值

净现值是指未来资金流入的现值与未来资金流出现值的差额,也就是在项目计算期内,按行业基准收益率或设定折现率来计算各年净现金流量现值之和。

公式如下:

净现值(NPV)=各年净现金流量的现值合计 = 经营期各年净现金流量现值合计 - 原始投资额现值

举例说明:资金有时间价值,例如现在100万元,年利率10%,明年就是110万;类似于计算利息,净现值则是反向运算:假设酒店项目明年净流入110万,折现率10%,那么换算成现在的金额为110/(1+10%)=100万元。把酒店未来经营期预期的净现金流折算成现在同样时间点的价值金额,累加后再减去投资成本就得到累计净现值。

通俗地说,就是酒店未来赚的钱折算成现在值多少钱(因为资金是有时间价值的),再减去几年建设期的原始投资额折算成现值多少钱,二者的差额就是净现值。

净现值指标反映项目投资获利能力,净现值≥0,则说明项目可行。

净现值指标考虑了资金的时间价值;考虑了项目计算期内全部的净现金流量(而不是利润,利润是可以人为调节的且不是实际的现金流量),可以反映收回投资后的经济效益状况;通过折现率的选定也考虑了投资风险。

从资产管理的角度,净现值还考虑了项目资产残余价值,特定条件下还可以考虑结合酒店资产的未来价值来计算项目的净现值。

二、内部收益率

内部收益率也叫内含报酬率,是指项目投资实际可望达到的收益率。实质上,它是能使项目的累计净现值为零的折现率。即取一个折现率,计算NPV,如果NPV等于0,则该折现率即为内部收益率(IRR)。

通俗来说,内部收益率也就是在考虑货币时间价值(通货膨胀贬值)的情况下,项目投资收益能承受的最大货币贬值的比率,反映抗风险能力。比如内部收益率10%,说明项目每年能承受货币最大贬值10%,或通货膨胀10%。若内部收益率低于实际通货膨胀率,则表示项目未来的收益由于通货膨胀贬值,折算到现在可能不足以覆盖现在投入的成本。

当内部收益率指标大于或等于基准收益率或资金成本率时,则说明投资项目具有财务可行性。

内部收益率指标能从动态的角度直接反映投资项目的实际收益水平;计算过程不受基准收益率的影响,比较客观。

三、投资回收期

投资回收期是指以投资项目经营净现金流量抵偿原始总投资所需要的时间,可分为不包括建设期的投资回收期和包括建设期的投资回收期,计算公式是:

不包括建设期的投资回收期(PP’)=累计净现金流量开始出现正值的年份数-1+上一年累计净现金流量的绝对值/出现正值年份的净现金流量

包括建设期的投资回收期(PP)=PP’+建设期

静态投资回收期指标便于理解,计算简单;能够最直观地反映原始投资的回本期限,在一定程度上显示了资本的周转速度和投资的风险状况。资本周转速度越快,回收期越短,投资风险越小。但这项指标没有考虑资金的时间价值因素;也不能正确反映不同投资方式对项目的影响;而且不考虑回收期之后的现金流量对投资收益的贡献,不能全面反映投资项目在整个计算期内的经济效果。

四、投资回报率

投资回报率又称投资收益率、投资利润率,是指项目运营期年均息税前利润占总投资的百分比,即:

投资收益率(ROI)=年均息税前利润/项目总投资

投资收益率指标的优点是计算方便,但是作为静态指标,同样没有考虑货币的时间价值;没有考虑建设期,不能反映建设期长短、投资方式差异等因素对项目的影响;分子与分母计算口径的可比性较差,而且由于与利润有关,涉及会计处理方法的选择,具有一定的主观性。所以投资收益率作为辅助指标,需要与其他财务指标结合运用。

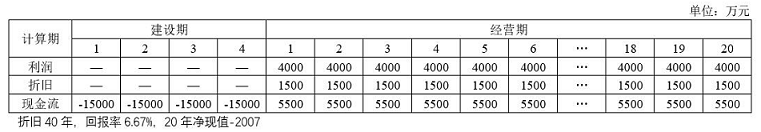

再举一个例子,假设酒店项目投资6亿,分4年平均投入建设,40年折旧摊销,假设酒店20年经营期内每年经营利润4000万元。

此时投资回报指标如下:

投资回收期:10.9年

投资收益率:6.67%

净现值(折现率6%):-2007.7万元

内部收益率:5.59%

从以上指标可见,项目约11年能收回投资,投资收益率也有6.67%,对于大型不动产的投资,这两个指标看起来是不错的。但是,项目的净现值是-2007.7万元,内部收益率也不到6%,因此项目是不可行的。

由此可见不同考虑因素对指标评价结果的影响。由于投资回报率不考虑建设期,且与折旧有关,如果项目建设期过长,或者折旧摊销年限较长,或者由于项目长远可持续发展能力不够,因此投资回报率指标仍然可能看起来较高,但由于净现值指标不达标,项目是不可行的。

综上所述,由于净现值和内部收益率指标考虑了货币时间价值,能从动态角度更全面、合理的反映投资效益,一般作为评价酒店项目投资财务可行性的主要指标,而投资回收期和投资回报率指标根据实际情况结合应用。也就是说只要项目净现值是正数,内部收益率大于行业基准收益率或期望收益率,项目在财务上就是可行的。

计算各项评价指标需要考虑财务可行性要素、项目计算期的构成、资金时间价值以及投资风险等因素;其中前两项因素是各项指标都应当考虑的,可以通过测算投资项目各年的净现金流量来集中反映;资金的时间价值是计算动态指标要考虑的;投资风险则可以通过调整项目净现金流量或者折现率的选定来反映。